Официально трудоустроенные граждане ежемесячно отчисляют через работодателя по 13 процентов от своего дохода. Мало кто знает, что часть уплаченных налогов можно вернуть. Для этого в ФНС России подаётся заполненная декларация 3-НДФЛ. При этом необязательно посещать госслужбу несколько раз, достаточно отправить онлайн-заявку.

В статье разберёмся, как оформить налоговый вычет за обучение ребёнка через Госуслуги. Ведь образование нынче не дешёвое и любой родитель порадуется приятному бонусу от государства. Итак, как же получить деньги?

Что такое налоговый вычет

Для начала нужно понять, что же собой представляет налоговый вычет. Налоговый вычет – это:

- определённая сумма, на которую уменьшается размер обязательного для оплаты НДФЛ;

- определённая сумма, которая возвращается за целый год уплаченных налогов.

Приведём примеры к каждому из пунктов.

Пример 1. Василий И. неустанно трудился на работе за зарплату 35000 рублей и вскоре у него родилась девочка. Он написал в бухгалтерии заявление на стандартный вычет (1 несовершеннолетний ребёнок), по результату которого его налогооблагаемый доход ежемесячно снижается на 1400 рублей. Соответственно, он платит 13% не с 35000, а с 33600 рублей. Итого, на 182 рублей меньше налога.

Пример 2. Екатерина С. оплатила обучение на 1 курсе очной формы своему сыну в ВУЗе за 2019 год – 115000 рублей. Так как она официально работает, то вправе рассчитывать на получение социального вычета с потраченной суммы. Со 115000 Екатерина может оформить 13%, то есть – 14950 рублей. При этом выплата будет единоразовая.

Не менее важно одно условие:

- Для единовременного получения денежных средств нужно дождаться окончания календарного года, в котором произошла трата. То есть, в примере 2 Екатерина должна подать декларацию 3-НДФЛ в 2020 году за 2019 год.

- Для ежемесячного снижения подоходного налога у работодателя не требуется ждать нового года.

Виды налогового вычета

С определением всё понятно. Теперь стоит обратить внимание на то, какие вычеты существуют для Российских граждан. Их на данный момент целых пять. Опишем 3 из них, которые наиболее актуальны.

Стандартный. Оформляется у работодателя для снижения ежемесячной налогооблагаемой базы. Для его получения необходимо попадать под льготную категорию. А именно:

- ликвидаторы последствий аварии на ЧАЭС;

- испытатели на Семипалатинском полигоне;

- инвалиды, вследствие военной травмы;

- инвалиды Великой Отечественной войны;

- Герои СССР и РФ;

- инвалиды I и II группы;

- родитель или опекун несовершеннолетнего инвалида;

- родитель во многодетной семье;

- родитель несовершеннолетнего ребёнка (1 или 2).

К сведению. Для каждой категории граждан размер стандартного вычета разный.

Социальный. Возврат 13% от платежей по различным услугам:

- образование;

- медицина (ДМС, дорогие медикаменты, процедуры и стационарное лечение);

- благотворительность (в различные фонды);

- накопление пенсий (добровольные отчисления на свою будущую пенсию).

То есть вычет на обучение детей называется социальным.

Имущественный. Полагается за сделки с недвижимостью:

- продажа жилья, находившегося в собственности до 5-ти лет (13% от 1 миллиона);

- покупка (13% от стоимости жилья, но не более 2-х миллионов);

- ипотечное кредитование (13% от уплаты процентов, но не более 3-х миллионов).

Интересно. Деньги можно вернуть не только за покупку, но и за ремонт квартиры. Главное – сохраняйте все договора и чеки.

Кто может получить налоговый вычет

К сожалению, на вычет может рассчитывать не каждый житель России. А только:

- работающие по трудовому договору с ежемесячным отчислением НДФЛ;

- пенсионеры, которые были официально устроены в тот период, когда возникло право на вычет.

Если нашли себя в этом списке, то рассмотрим более конкретный. На 13% со стоимости учёбы имеет право гражданин, оплативший:

- собственное обучение;

- обучение детей, не достигших 24-летнего возраста;

- обучение детей, не достигших 18-летнего возраста, находящегося у него под опекой;

- обучение сестры/брата, не достигшего 24-летнего возраста, с которым хотя бы 1 общий родитель.

При этом оплата может быть произведена за следующие учреждения:

- дошкольное;

- школьное;

- высшие образовательные;

- дополнительного образования (например, кондитерские курсы или танцы для малышей).

Важно. Необязательно, чтобы заведение было государственным. Подходят также и частные. Главное условие – наличие лицензии.

Необходимые документы

Самый частый отказ по заявке на вычет – отсутствие требуемых документов. Так что к сбору всех необходимых бумаг подойдите ответственно. Вам нужно подготовить:

- паспорт гражданина РФ;

- договор на обучение (копия);

- копия лицензии учреждения (если вписана в договоре, то не нужно);

- чеки и квитки по платежам;

- справка по доходам за 12 месяцев (2-НДФЛ через госуслуги).

Желательно заранее узнать номер своего счёта в банке, чтобы получить средства безналичным способом.

На заметку. 2-НДФЛ можно запросить на работе в бухгалтерии.

Как получить вычет

Оформление вычета происходит по следующему алгоритму действий:

- Сбор документов.

- Оформление декларации 3-НДФЛ.

- Приложение копий (оригиналов если потребуется) к заявлению.

- Отправка заявки в налоговый орган.

- Ожидание ответа.

- Получение средств.

Некоторые пункты могут поменяться в зависимости от того, каким способом будете подавать декларацию. А именно:

- лично в налоговой;

- онлайн через сайт ФНС;

- онлайн через единый портал Госуслуг.

Рассмотрим их более подробно.

Важно. На социальный вычет за обучение установлен лимит: за 1 календарный год сможете вернуть 13% не более чем от 120000 рублей за себя или сестру/брата; 50000 рублей – за детей. Если стоимость образовательных услуг была выше, то, к сожалению, их уже не получить.

Через налоговую

Налоговая позволяет своим клиентам выбирать и подавать 3-НДФЛ:

- лично в отделении ведомства;

- онлайн на сайте Налог.ру.

В первом варианте всё просто:

- Подготовьте документы.

- Запишитесь на приём. Для этого откройте сайт единого портала ГУ, авторизуйтесь и кликните на раздел «Услуги». Пролистайте вниз до «Налоги и финансы» и выберите опцию «Приём деклараций 3-НДФЛ». Поставьте галочку на «Личное посещение», выберите нужный филиал и время. Подтвердите.

- В назначенные часы отправляйтесь к инспектору.

- Заполните декларацию и предоставьте бумаги.

- Ожидайте.

- Получите решение.

Интересно. Срок рассмотрения заявления составляет не более 3-х месяцев.

Если же хотите отправить запрос дистанционным способом, то попробуйте сделать это через Налог.ру. Для этого:

- Откройте сервис ФНС.

- Кликните на «Личный кабинет» в блоке «Физические лица».

- Авторизуйтесь. Если есть подтверждённый аккаунт Госуслуг, то нажмите «Войти через ЕСИА» и введите логин и пароль.

- В личном кабинете щёлкните на иконку «Жизненные ситуации».

- Выберите опцию «Подать 3-НДФЛ».

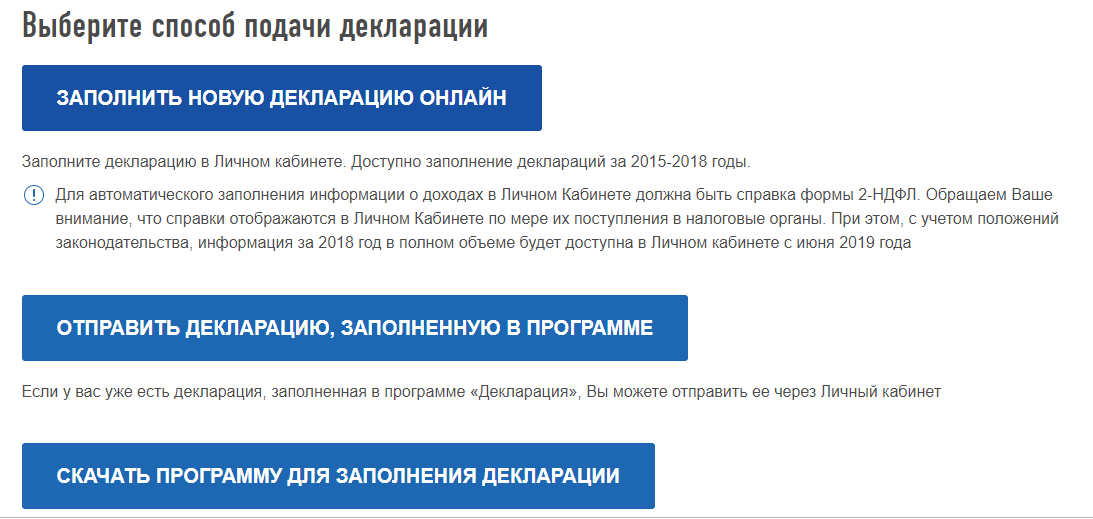

- Выберите способ заполнения декларации – на сайте или в приложении (скачивается там же).

- Определитесь с филиалом ФНС и годом, за который подаётся 3-НДФЛ.

- Введите личные данные и контакты для связи. Нажмите на тип вычета, в нашем случае «Социальный».

- Укажите сумму в разделе «обучение детей».

- Опишите доходы. Можно вписать несколько источников.

- Подтвердите.

- Отправьте заявку, приложив все документы.

Остаётся только ждать.

Через Госуслуги

Если портал Государственных услуг нравится больше, то воспользуйтесь им. Всё делается также просто, как и на ФНС. А именно:

- Зайдите на официальный сайт ГУ и авторизуйтесь на своей учётной записи. Если у вас её нет, то вместо входа выберите форму регистрации и следуйте подсказкам системы.

- Откройте раздел «Услуги» и найдите категорию «Налоги и финансы».

- Кликните на опцию «Приём декларации 3-НДФЛ» и ознакомьтесь со всеми вариантами подачи обращения. Для примера выберем «Сформировать онлайн».

- Щёлкните на подотчётный год.

- Впишите сведения о себе, ИНН, номер мобильного телефона, паспортные данные.

- Укажите нужный филиал налоговой.

- Добавьте источники доходов.

- Выберите вычет – Социальный и внести информацию по расходам.

- Проверьте итоговый результат.

- Прикрепите документы, заверив их усиленной квалифицированной электронной подписью.

- Отправьте заявку.

К сведению. После вынесенного решения ФНС в течение 30-ти дней перечислит сумму на ваш счёт.

Готово. Вот мы и разобрались, как получить вычет за обучение своих детей. Всё, конечно, непросто, но в нынешнее время такой денежный подарок стоит того, чтобы заняться бумажными хлопотами.